Il est fort probable que le livret A connaisse une nouvelle hausse de son rendement pour atteindre le seuil des 4 % à compter du 1er août 2023. En effet, l’application stricte de sa formule de calcul, fonction de l’inflation et des taux interbancaires à court terme (EONIA), aboutit à un taux de rémunération de 4,10 %. En 18 mois, son taux pourrait donc être multiplié par 8 passant de 0,50 % à 4 %.

Pour retrouver un tel rendement, il faut remonter au 1er août 2008 ! Et, dans les faits, ce taux n’aura duré que 6 mois car le rendement du livret A est redescendu à 2,50 % à compter du 1er février 2009 suite à l’assouplissement des politiques monétaires des banques centrales. Hormis cet épisode éphémère, il faut remonter au milieu des années 1980 pour retrouver un tel rendement.

Faut-il se réjouir de ce retour en arrière de plus de 40 ans ? Dans la mesure où cette hausse du taux de rémunération du livret A est la conséquence directe de la hausse des taux à court terme et de l’inflation, cela est de mauvais augure pour les entreprises et la croissance économique. En revanche, pour l’épargnant, la situation est radicalement différente car elle est synonyme d’une meilleure rentabilité de l’épargne à court terme.

Rappelons que l’objectif principal du livret A est de répondre à un besoin d’épargne de précaution. Par définition, cette dernière est une épargne mobilisable à tout moment pour faire face à des dépenses imprévues. En règle générale, son montant doit être compris entre 3 à 6 mois de salaires. En clair, s’agissant d’une réserve dans laquelle il est possible de puiser à tout moment, l’épargne de précaution doit être placée sur un réceptacle qui offre nécessairement sécurité et disponibilité. Dans ces conditions, le livret A et le LDDS sont les outils parfaitement appropriés.

Outre les aspects liquidité et sécurité, le livret A et le LDDS ont pour avantage d’être totalement défiscalisés, c’est-à-dire qu’ils sont exonérés d’impôt sur le revenu et de prélèvements sociaux. Pour obtenir une parfaite équivalence entre un placement fiscalisé et le livret A, il convient de briguer un rendement brut de 4,29 % pour un rendement net de 3 % et de 5,71 % brut pour un rendement net de 4 %.

Compte tenu de ces éléments, il est illusoire de penser pouvoir rivaliser avec le livret A car vous ne pourrez jamais disposer d’un réceptacle offrant un tel rendement sans risque avec une disponibilité à tout moment !

Si ces rendements demeurent attractifs, il n’en demeure pas moins vrai qu’au regard de l’inflation, le rendement réel du livret A est négatif. En effet, les 3% servis (voire les 4 % à compter du mois d’août) sont inférieurs au niveau de l’inflation fixé actuellement à 6 %. En dépit d’un rendement réel négatif, le livret A demeure toutefois la meilleure alternative pour rémunérer l’épargne de précaution.

Dans ce contexte de remontée des taux, l’époque où placer son épargne disponible ne rapportait rien est révolue. Il est donc impératif de réorienter l’épargne dormante et plus particulièrement celle présente sur les comptes sur livret car la rémunération servie par votre banque est comprise entre 0,50 % et 1 %. Si vous souhaitez conserver de l’épargne sur des comptes sur livret, profitez des offres d’établissements tels que PSA Bank ou My Money Bank dont les rendements ressortent à 2 % avec en prime un taux boosté à 4 % ou 3 % sur une période de 3 mois.

Les comptes à terme ont également retrouvé de leur superbe. My Money Bank propose des comptes à terme à destination des particuliers dont les rémunérations atteignent 3,50 % l’an sur 3 ans. Cette période fixée de 3 ans n’impose pas un blocage des capitaux puisque ceux-ci demeurent disponibles à tout moment moyennant un préavis d’un mois. Dans ce cas, le taux de 3,50 % ne sera pas servi dans son intégralité. Ainsi, en cas de sortie au bout de 6 mois, le taux sera de 2,60 % et 3,10 % pour une durée de 1 an.

Dès lors que vous disposez des sommes suffisantes pour satisfaire le besoin d’épargne de précaution ou avez atteint le plafond desdits livrets réglementés, quelles pistes devez-vous privilégier ? La réponse dépend en grande partie de votre horizon de placement.

Si votre horizon de placement est de 12 mois, vous pouvez bénéficier d’un rendement compris entre 10 et 11,50 % nets de fiscalité et de prélèvements sociaux. Sur cet horizon, la solution G3F est faite pour vous ! Son principe est très simple car il consiste à anticiper le paiement de son impôt sur le revenu et de bénéficier d’un remboursement compris entre 110 % à 111,50 % du montant versé. Par exemple, si le montant de votre impôt est de 10 000 €, il convient de verser la somme de 8 969 € (ou 9 091 € pour un rendement à 10 %). Au moment de l’édition de votre avis d’impôt 2024 basé sur les revenus 2023, soit en juillet 2024, les services fiscaux vous verseront la somme de 10 000 € qui correspond au capital versé en 2023 agrémenté de 1 131 € au titre des intérêts fixés à 11,50 % (8 969 € x 11,50 %). S’agissant d’un remboursement d’impôt celui-ci est, par nature, exonéré d’impôt sur le revenu et de prélèvements sociaux. Le montant du rendement (11,50 % ou 10 %) est fonction de la date de réservation et les opérations initiées avant le 30 juin sont assurées de bénéficier du taux le plus élevé. En clair, il s’agit d’une solution très simple qui s’avère être indispensable pour tous les contribuables imposables.

Si votre horizon d’investissement est compris entre 18 et 36 mois, le marché obligataire coté est une solution incontournable. La violente remontée des taux d’intérêt, survenue en 2022, a eu pour effet de redistribuer totalement les cartes. Avant cela, seul le marché actions offrait des perspectives de rendement car les taux d’intérêt proches de zéro, voire négatifs, pénalisaient aussi bien la rémunération de l’épargne à court terme que celle à long terme. Désormais, les obligations ont retrouvé du rendement et offrent une réelle alternative au marché des actions.

Les marchés boursiers semblent avoir atteint des niveaux très élevés et tout laisse à penser qu’une consolidation est inévitable. Dans ces conditions, il convient également d’attendre un repli avant d’investir en actions. Les plus audacieux pourront néanmoins se replacer progressivement sur les valeurs moyennes en raison de la sous performance notoire de ce compartiment de la cote au regard des grosses valeurs. Pour s’en convaincre, il suffit de se focaliser sur les indices. Ainsi, sur les 5 dernières années, le CAC 40 enregistre un gain de 32 % contre un recul de 6 % pour le CAC Mid & Small. Or, l’histoire nous apprend qu’un tel écart finit toujours par se combler !

Il est à noter que la hausse des taux a radicalement modifié la prime de risque. Cette notion correspond à la rémunération supplémentaire qu’un investisseur va exiger pour investir dans un actif dont le risque est supérieur à celui sans risque. Sachant que, par nature, l’actif sans risque est équivalent à l’obligation d’Etat, le fait que l’emprunt d’Etat français à 10 ans (OAT 10 ans) soit passé d’un rendement négatif à un rendement de 3 % a eu pour effet de bouleverser le niveau des rendements attendus des actifs risqués. Par exemple, si la prime de risque de l’immobilier d’habitation parisien est de 2 %, il en résulte qu’au regard du niveau de l’OAT 10 ans, le rendement de l’immobilier parisien doit désormais atteindre le seuil de 5 %. Pour ce faire, il faut que les loyers progressent ou que les prix baissent ! La phase d’ajustement va perdurer sur l’année 2023 et, par conséquent, il convient d’attendre avant d’investir dans l’immobilier.

Le marché obligataire coté est donc celui qui procure la meilleure alternative. Comme évoqué dans notre lettre n° 321 de novembre 2022, les fonds datés d’obligations d’entreprises offrent un couple risque / rendement pour le moins exceptionnel. Sur l’échelle des risques allant de 1 à 7, ces fonds sont répertoriés au niveau 2 pour des rendements servis de plus de 6 %. Rappelons que les fonds datés ont pour caractéristique d’afficher un rendement connu au jour de l’investissement et d’une excellente diversification des émetteurs permettant de se prémunir des effets de la défaillance des entreprises. Un fonds tel que Carmignac Crédit 2025 en est la parfaite illustration. Ce fonds témoigne d’une bonne mutualisation avec plus de 210 obligations en portefeuille émises par 168 entreprises. Les émetteurs sont classés dans la catégorie « investment grade » c’est-à-dire celle regroupant les entreprises les plus solides sur le plan de la solvabilité avec une notation moyenne BBB. Le rendement brut de ce fonds, jusqu’à son échéance fixée au 31 décembre 2025, ressort à 7,40 % l’an en moyenne. S’agissant d’un support coté, la liquidité de Carmignac Crédit 2025 est quotidienne, autrement dit, les capitaux ne sont pas bloqués jusqu’à l’échéance. En clair, tous les ingrédients sont réunis pour en faire un investissement idéal : rentabilité, visibilité, sécurité et liquidité. Il est à signaler qu’une sortie avant l’échéance du 31 décembre 2025 pourrait entraîner des pertes en capital notamment si les taux d’intérêt venaient à se contracter. Le rendement brut annoncé de 7,40 % concerne les investisseurs qui conserveront leur position jusqu’au remboursement. C’est la raison pour laquelle ce fonds n’a pas vocation à supplanter le livret A.

Vous pouvez retrouver notre sélection d’obligations d’entreprises datées sur notre site : https://www.magellanconseil.fr/infos-patrimoniales/notre-selection-de-fonds-obligataires-dates

La hausse des taux d’intérêt est également une excellente nouvelle pour l’assurance vie. En effet, les compagnies d’assurance qui, durant de nombreuses années, ont été contraintes de jouer les alchimistes en investissant la collecte sur des obligations délivrant des taux négatifs, retrouvent désormais des couleurs. La hausse des rendements des obligations a donc sorti les compagnies de leur torpeur et leur a donné les armes pour offrir en 2022 des rendements supérieurs à celui du livret A. Rappelons que, sur 2022, les taux du livret A sont passés de 0,50 % à 1 % au 1er février 2022 puis à 2 % au 1er août 2022 soit un taux moyen de 1,38 % à comparer au rendement moyen des fonds euro de 1,90 %.

Si, à compter du 1er août, le taux du livret A devait passer à 4 %, le rendement moyen sur 2023 ressortirait à 3,33 % et, dans ce cas, l’exercice peut sembler nettement plus périlleux pour les compagnies d’assurance. Pour autant, afin d’essayer de drainer l’épargne vers l’assurance vie, les compagnies d’assurance déploient des trésors d’ingéniosité en vue de doper les rendements.

Ainsi la compagnie Agéas offre un complément de rémunération de 1,20 % sur 2023 et 2024 sur son fonds en euros. Sachant qu’en 2022, le rendement du fonds en euros a été de 1,75 % net, il est fort probable qu’il dépasse le seuil de 2 %, soit un rendement de 3,20 % avec le bonus. Il est à noter que la compagnie n’exige aucune condition de versement minimum en unités de compte pour bénéficier du bonus. Cette offre est ouverte aux versements effectués avant le 31 décembre 2023.

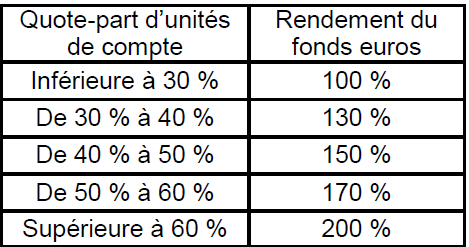

Generali pratique également un bonus de 1 % à 1,50 % sur 2023 et 2024 sur le rendement du fonds en euros pour les versements réalisés jusqu’au 31 juillet 2023. La compagnie fixe une contrainte en termes d’affectation minimum en unités de compte de 30 %. Il est à noter que ce bonus est cumulable avec celui servi en fonction de la part en unités de compte sur le contrat. Pour mémoire, depuis quelques années, Generali lie le rendement du fonds en euros en fonction du pourcentage d’unité de compte sur le contrat au 31 décembre comme indiqué dans le tableau ci contre :

Dans ces conditions, un contrat disposant de 40 % en unités de compte verra la rémunération du fonds euros passer les 4 % sur 2023 et 2024. Et un contrat investi à 60 % en unités de compte verra son taux de rendement dépasser les 5 % sur 2023 et 2024.

Il est à souligner que l’un des atouts du fonds euros est sa rétroactivité sur l’année complète à l’inverse du livret A. Par exemple, la rémunération du livret A a été de 2 % en janvier 2023 et il n’est plus possible de la bonifier. En revanche, le taux du fonds euros concerne l’année entière et englobe donc les périodes échues. En clair, l’épargne présente sur le fonds en euros en janvier 2023 sera rémunérée au taux unique de l’année.

Les fonds non cotés de dettes sont également une solution permettant de tirer son épingle du jeu dans la conjoncture actuelle. Des supports d’infrastructures tels que GF infrastructures durables ou Eiffel infrastructures vertes offrent des rendements de l’ordre de 4 % à 5 % avec une très faible volatilité tout en favorisant le financement de la transition énergétique. Il s’agit d’une excellente solution pour donner du sens à votre épargne tout en bénéficiant de rendements attractifs. Bien que composés d’actifs non cotés, donc non liquides par nature, ces deux fonds offrent néanmoins une liquidité à tout moment. En effet, celle-ci est octroyée par les compagnies d’assurance qui les ont labellisés (Generali pour GF Infrastructures durables et Spirica pour Eiffel infrastructures vertes).

Dans la sphère du non coté, Eurazeo private value europe 3 est, à notre sens, une solution incontournable pour financer la croissance des entreprises européennes de taille intermédiaire dans d’excellentes conditions. En effet, ce fonds offre un couple risque / rendement remarquable avec une performance annuelle de 6 % à 7 % et une volatilité très faible. La recette permettant de maximiser rentabilité et sécurité tient en la combinaison d’investissement en dette privée (à hauteur de 60 %) et de private equity au secondaire (à hauteur de 40 %). Ce fonds d’une capitalisation de 1,2 milliard d’euros a pour caractéristique de réaliser des co-investissements avec les fonds d’Eurazeo destinés aux investisseurs institutionnels ce qui procure une très forte mutualisation avec une capitalisation globale de près de 5 milliards d’euros.

Si vous êtes à la recherche de solutions pour votre société, sachez que les comptes à terme dédiés aux personnes morales offrent une rémunération plus attractive que celle destinée aux particuliers. A titre d’exemple, My Money Bank délivre une rémunération de 4,20 % sur 3 ans. En cas de sortie anticipée, les taux demeurent attractifs : 3,60 % sur 6 mois et 4,10 % sur 1 an.

Les sicav monétaires, supports délaissés depuis fort longtemps car n’offrant guère de rentabilité, retrouvent désormais des couleurs avec, pour les meilleures d’entre elles, des performances annualisées supérieures à 3 %.

En conclusion, les phases d’ajustement sont toujours des périodes complexes pour les épargnants notamment en raison des effets négatifs de la prime de risque qui influencent directement les rendements des produits d’épargne. Dans l’univers coté, les obligations d’entreprises demeurent incontournables compte tenu du niveau des rendements offerts. Et ceci d’autant plus si, comme le prévoit le consensus des économistes, les taux d’intérêt venaient à baisser à horizon 2024 car cela générerait des plus-values pour les obligations offrant alors des perspectives de rendement à deux chiffres pour leurs détenteurs. Les fonds de dettes visant à financer la transition écologique demeurent attractifs et donnent du sens à l’épargne.