Si le moral des emprunteurs est au beau fixe, celui des épargnants est particulièrement morose. Ce phénomène est la conséquence des taux négatifs qui ébranlent les fondements même de l’épargne. Notons que les taux négatifs touchent à la fois l’épargne à court terme et à long terme. Pour preuve, l’état français émet de la dette à taux négatif aussi bien sur 2 ans (-0,70 %) que sur 15 ans (-0,01 %).

De ce fait, les français ont pris le parti de ne plus placer leurs économies. En témoigne le montant des dépôts à vue des ménages français, c’est-à-dire les sommes laissées sur les comptes courants, qui a atteint un pic historique à près de 600 milliards d’€. En raison de l’érosion monétaire, il faut garder en mémoire que le fait de laisser de l’argent dormir sur son compte bancaire aboutit mécaniquement à un appauvrissement de l’ordre de 1% par an sur la base du taux d’inflation actuel.

Comment tirer son épingle du jeu dans ce contexte de taux négatifs ?

Concernant l’épargne de précaution qui, par essence, doit pouvoir être disponible à tout moment, les possibilités sont restreintes. Comme nous l’avons déjà évoqué à maintes reprises dans nos différentes lettres, l’un des seuls moyens de protéger son capital de l’inflation est de s’orienter vers l’assurance vie. En effet, la rémunération des fonds euros est proche de 2% et l’épargne peut être récupérée à tout moment. Après fiscalité (PFU de 30%), le rendement est de l’ordre de 1,40% soit près de deux fois celui du livret A et plus de dix fois celui des livrets non réglementés. Bien évidemment, pour que l’opération soit rentable, il faut impérativement que le versement ne supporte aucun frais d’entrée. C’est le cas des contrats E-Novline et Netlife que nous avons sélectionnés.

Si cette solution est idéale pour éviter une dépréciation de l’épargne à court terme, elle n’est pas satisfaisante sur un horizon plus lointain car, au regard des taux obligataires extrêmement faibles voire négatifs, la baisse de rémunération des fonds euros devrait se poursuivre jusqu’à descendre sous le niveau de l’inflation.

L’immobilier, le placement favori des français, génère des rendements attractifs à condition d’accepter une immobilisation des capitaux sur une longue période afin d’amortir les frais de transactions. En dépit de cela, le point noir de l’immobilier demeure sa fiscalité. En effet, sauf à opter pour un démembrement de propriété, ce véhicule est particulièrement mal traité puisque les revenus sont soumis au barème progressif de l’impôt sur le revenu auquel il convient d’ajouter les prélèvements sociaux. Pour les plus fortunés, cela correspond à une ponction de 59,14%. Le capital est, quant à lui, soumis à l’Impôt sur la Fortune Immobilière (IFI) dont le taux peut atteindre 1,50%. Compte tenu de ces éléments, un bien générant un rendement de 5% avant impôt ne délivrera plus que 0,90% après fiscalité ! Les soucis de gestion et des risques locatifs peuvent également être un frein à l’acquisition immobilière. Dans la pratique, cette dernière problématique peut être facilement contournée en investissant dans des véhicules collectifs tels que les Sociétés Civiles de Placement Immobilier (SCPI).

Reste les marchés boursiers qui, sur une longue période, s’avèrent être un véhicule très performant. Néanmoins, la performance des actions est inévitablement émaillée de fluctuations assez violentes. Cette volatilité a pour effet de déboussoler les investisseurs et les inciter à fuir la bourse. Dans les faits, l’un des paramètres essentiels en bourse demeure le niveau d’entrée. A titre d’exemple, un investisseur qui s’est positionné début octobre 2018 sur le CAC 40 n’a pratiquement rien gagné à ce jour tandis que celui qui a investi sur le du CAC 40 début janvier 2019, soit trois mois plus tard, a gagné plus de 20% ! Le principal attrait des marchés boursiers demeure la liquidité. Toutefois, lorsque les marchés boursiers dévissent, la liquidité devient illusoire puisqu’il est fort probable que les épargnants renoncent à récupérer leurs capitaux dans un creux de marché. L’extrême volatilité des marchés boursiers a donc pour effet secondaire d’endiguer la liquidité. En clair, l’investissement en bourse doit donc nécessairement s’apprécier sur le long terme et, par conséquent, la liquidité est une chimère !

Malgré cet environnement complexe, il est possible de viser une rémunération attractive à l’abri de la volatilité en se tournant vers l’univers du non coté.

Dans ce cas, seule la valorisation intrinsèque des entreprises intervient et les facteurs exogènes, tels que les événements géopolitiques, les humeurs du marché ou les tweets du président américain, ne produisent aucun effet direct sur les valorisations des entreprises. L’investissement dans le non coté intègre à la fois les actions au sein du capital-investissement ainsi que les obligations via la dette privée. L’accès à cette classe d’actifs a longtemps été l’apanage des investisseurs institutionnels en raison d’un montant minimum d’investissement requis élevé la rendant inaccessible auprès du grand public. La création de véhicules d’investissement spécifiques tels que le FCPR a abouti à une démocratisation du capital-investissement désormais accessible à partir de quelques milliers d’euros.

Le capital-investissement, également dénommé « private equity » dans le jargon anglo-saxon, est très hétérogène puisqu’il va couvrir l’ensemble des besoins de financement de l’entreprise à chaque stade de son développement. De ce fait, le capital-investissement peut concerner aussi bien la start-up que l’entreprise mature et se décompose en trois catégories distinctes :

- Le capital-innovation : il a pour objet de financer les besoins de l’entreprise avant son lancement ainsi que pendant les premières années de sa genèse.

- Le capital-développement : à ce stade, l’entreprise a plusieurs années d’existence et montre de fortes perspectives de croissance. Le besoin de financement concerne la croissance interne (financement du besoin en fonds de roulement) ou externe (acquisitions).

- Le capital-transmission : sont concernées les entreprises matures, rentables, bénéficiant d’une bonne visibilité économique et pour lesquelles l’actionnariat va changer de mains, notamment au profit de son management et de ses salariés.

Bien évidemment, la notion de risque est notoirement différente entre le capital-innovation et le capital-transmission. Il est à souligner que, pour de nombreux épargnants, le capital-investissement est, à tort, assimilé aux fonds fiscaux tels que les FCPI et FIP dont les performances, hors avantage fiscal, sont des plus aléatoires.

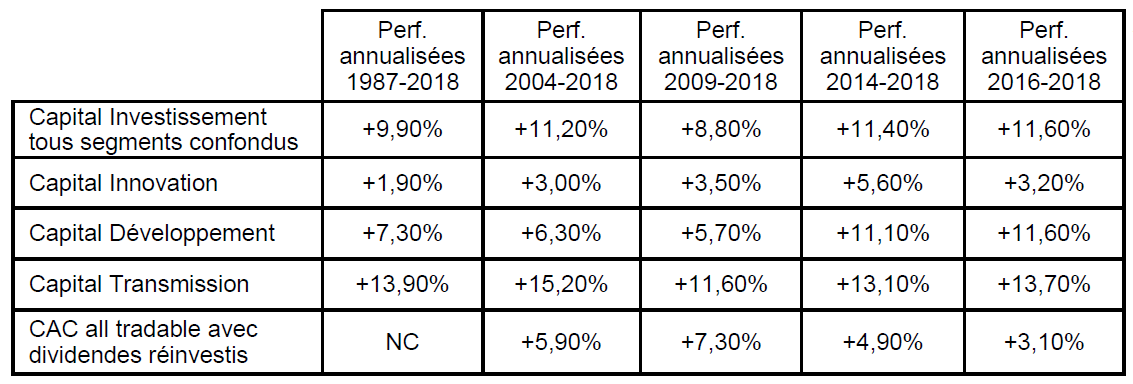

France Invest, l’association des investisseurs pour la croissance, et EY, le cabinet d’audit, viennent de publier leur étude annuelle sur la performance des acteurs français du capital-investissement. Cette étude montre que, dans son ensemble, le capital-investissement est un véhicule plus performant que les titres cotés. Elle démontre également une hétérogénéité des performances au sein du capital-investissement.

A la lecture de ces chiffres, il est probant que le segment du capital-transmission est le plus performant quelque soit la période observée. Le paradoxe est qu’il s’agit du segment le moins risqué puisque basé sur des entreprises matures et rentables en phase de cession.

A la lecture de ces chiffres, il est probant que le segment du capital-transmission est le plus performant quelque soit la période observée. Le paradoxe est qu’il s’agit du segment le moins risqué puisque basé sur des entreprises matures et rentables en phase de cession.

Il est clair que pour optimiser le couple rendement/risque, il convient d’opter pour un véhicule basé sur le capital-transmission regroupant une centaine de participations plutôt qu’un nombre restreint d’entreprises. Si l’on souhaite encore diminuer le risque, privilégier un fonds basé sur le marché secondaire, offrant une décote à l’achat tels que ODDO BHF SECONDARIES OPPORTUNITIES, est assurément une excellente solution.

Dans l’univers du non coté, outre le capital-investissement, il est possible d’investir sur la thématique de la dette privée. Cette dernière concerne les obligations émises par des entreprises non cotées en bourse et se révèle être une excellente solution pour rémunérer son épargne de long terme. La dette privée est moins risquée que le private equity dans la mesure où, sauf défaillance d’émetteurs, l’investisseur connaît le rendement au départ de son investissement. Certains fonds, tels que Entrepreneurs et Rendement N°4, intègrent une garantie émanant du Fonds Européen d’Investissement afin de se prémunir contre le défaut des émetteurs. Investir dans des supports majoritairement composés de dettes émises par des entreprises, offrant des revenus prévisibles et stables sur une longue durée de vie économique, est un gage supplémentaire de sécurité. Le fonds 123 CORPORATE 2019 qui privilégie les EHPAD, les résidences seniors et l’hôtellerie en est une parfaite illustration.

L’univers du non coté permet également d’investir dans la sphère immobilière avec une imposition nettement plus favorable que celle de l’immobilier traditionnel. A titre d’exemple, le fonds Noxavia Immo club 6 permet d’investir dans la transformation de bureaux en logement avec une imposition au PFU et sans IFI. France Promotion 2019 offre le même traitement fiscal en participant à des opérations de promotion immobilière. Il est nettement plus rentable de participer au financement des programmes que d’acquérir les actifs immobiliers.

Dans un environnement de taux bas et face à l’extrême volatilité des marchés boursiers obnubilés par les événements exogènes, la sphère de l’investissement du non coté est la solution pour réconcilier performance et sérénité. La seule réelle contrainte d’une telle stratégie est l’absence de liquidités sur la période prédéfinie. Comme c’est le cas pour toute solution d’épargne, la notion de risque demeure présente. Afin de les maîtriser au mieux, la règle d’or est la diversification.

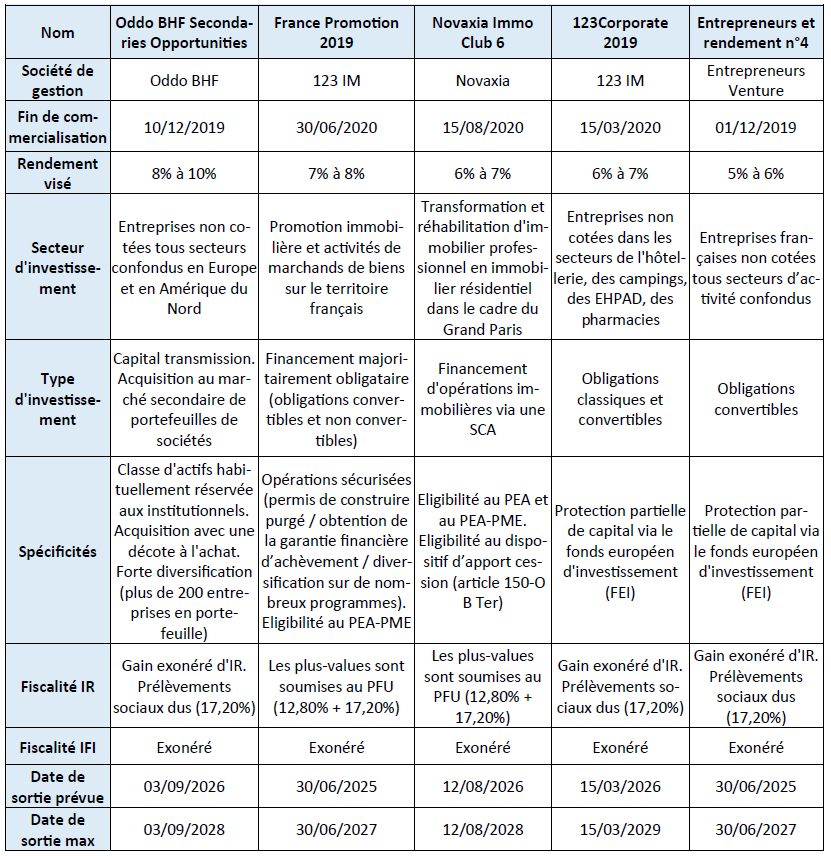

Nous avons regroupé ci-dessous les différents fonds investis en actions ou obligations non cotées de notre sélection. Ce tableau permet d’identifier la meilleure solution au regard de vos prétentions en matière de rendement, d’acceptation du risque et de durée de blocage des capitaux. Nous avons limité la sélection aux supports offrant à nos yeux un excellent compromis en termes de rendement/risque. Si vos velléités en matière de performances et de risques s’avéraient être supérieures, nous pouvons vous proposer des solutions spécifiques au travers des fonds professionnels de capital-investissement. N’hésitez pas à nous solliciter.